Физические лица, проживающие в Российской Федерации, вправе заниматься коммерцией. При этом, приступив к ведению бизнеса, соответствующий гражданин становится предпринимателем и несет все связанные с этим обязательства до момента утраты соответствующего статуса. В связи с этим все большую актуальность приобретает вопрос, можно ли приостановить деятельность, не закрывая ИП.

Регистрация индивидуального предпринимателя

Все физические лица имеют право вести собственный бизнес только после регистрации в качестве индивидуального предпринимателя.

Постановка вновь созданного ИП на учет производится налоговыми органами на основании заполненной формы № 21001 , к которому необходимо приложить документ об уплате 800 рублей государственной пошлины, а также приобщить копию паспорта и доказательства регистрации на территории России.

В случае, если гражданин правильно заполнил формуляр и приложил к нему полный пакет документов, налоговый орган вносит запись о вновь образованном субъекте хозяйственных отношений в ЕГРИП. Новому предпринимателю присваивается ОГРНИП и выдается лист записи № 60009.

И именно с этого момента у ИП возникает обязанность по перечислению налогов в отечественную бюджетную систему, а также по отчислениям во внебюджетные фонды. Данное обязательство сохраняется вплоть до ликвидации статуса предпринимателя.

Налогообложение ИП

С момента присвоения ОГРНИП и до даты утраты статуса ИП у индивидуального предпринимателя сохраняются определенные финансовые обязанности перед отечественным бюджетом.

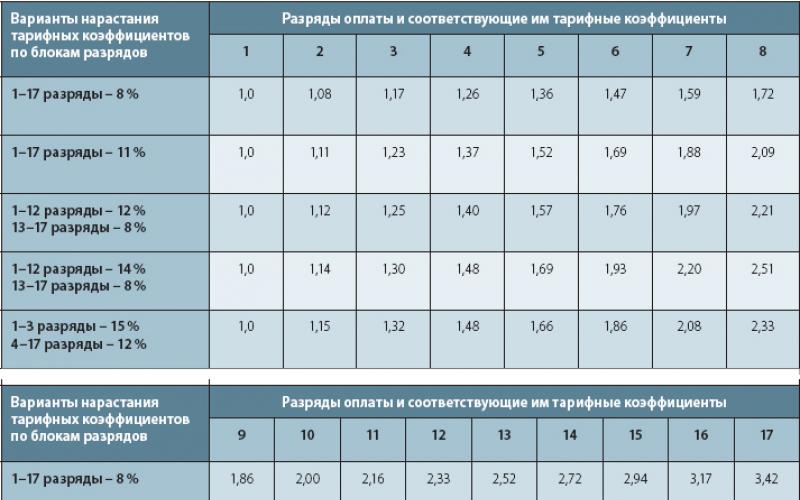

Конкретная фискальная нагрузка напрямую зависит от системы налогообложения, используемой ИП:

- если физическое лицо применяет ОСН или УСН, то обязательства по исчислению и уплате налогов возникают при реальном осуществлении деятельности;

- граждане, использующие ЕНВД или ПСН, производят фискальные отчисления в бюджет вне зависимости от факта ведения бизнеса;

- все действующие ИП должны сдавать налоговую отчетность, даже если временно не участвуют в хозяйственных операциях.

Следует особо подчеркнуть, что любое лицо, имеющее статус ЧП, ежегодно производит перечисление страховых взносов во внебюджетные фонды.

Как приостановить ИП, чтобы не платить налоги

Действующая отечественная система актов нормотворчества в области создания субъектов коммерческой деятельности предусматривает следующие операции, связанные со статусом предпринимателя:

- первичная регистрация на основании заявления № 21001;

- внесение изменений в ЕГРИП по форме № 24001 ;

- прекращение деятельности с использованием формы № 26001 .

Перечень допустимых действий является исчерпывающим.

При этом российское законодательство не предусматривает не только возможность заморозки статуса предпринимателя, но и не содержит форму заявления о приостановлении деятельности ИП. Подача же в налоговую инспекцию документов о совершении операций с ЕГРИП в произвольной форме недопустима.

Физическое лицо может лишь прекратить деятельность по ведению бизнеса, направив в ИФНС соответствующее заявление. И только после внесения записи о ликвидации ИП гражданин будет освобожден от всех фискальных обязательств перед бюджетом.

В качестве заключения следует отметить, что ответ на вопрос, можно ли приостановить деятельность ИП, не закрывая его, будет отрицательным. Предприниматель может только полностью отказаться от соответствующего статуса, для чего ему необходимо представить в налоговую следующие документы:

- заполненное заявление;

- квитанцию об уплате 160 рублей госпошлины.

Срок на снятие ИП с учета равен 5 рабочим дням.

Для многих предпринимателей актуальным является вопрос о том, можно ли не прибегать к процедуре банкротства, а сделать перерыв в своей деятельности.

Иногда для того, чтобы не допустить разорения или убытков, дождаться более благоприятного времени или успеть решить личные проблемы, мешающие ведению бизнеса, бывает просто необходимо взять некоторый тайм-аут.

- Неужели для этого придется закрывать дело?

- А если планируется возвращение, придется проходить снова?

- Как выгоднее и проще поступить частному предпринимателю в такой ситуации?

- Как правильно оформить такой процесс документально?

- Какими могут быть варианты несоблюдения «протокола» и чем они чреваты для владельца бизнеса?

Разрешит ли закон «затаиться на время»

Индивидуальный предприниматель потому так и называется, что ведет бизнес на свой страх и риск, по своему разумению, отчитываясь перед законом в установленные сроки и отчисляя положенные взносы и налоги. Какова стратегия ведения дел в частной фирме, ООО или у бизнесмена-одиночки, закон не регламентирует. Поэтому на случай возникновения ситуации, когда предприниматель не считает возможным временно заниматься своим «детищем», в российском законодательстве не предусмотрено специальных нормативных актов.

Поэтому на вопрос, можно ли на время приостановить деятельность индивидуального предпринимателя, закон не дает положительного ответа . Действовать или нет в интересах бизнеса, совершать ли какие-либо действия для получения прибыли либо оставить все как есть – личное решение индивидуального предпринимателя. Пока предприятие не снято с учета, оно считается действующим, так же, как остаются действительными все лицензии, разрешения, патенты и свидетельства.

Зарегистрированный бизнесмен является частным предпринимателем, пока он не выполнил предписанных законодательством действий по лишению себя этого статуса, то есть не .

ОБРАТИТЕ ВНИМАНИЕ! Закон позволяет проводить процедуру закрытия и открытия ИП неограниченное количество раз.

Отчет не подождет

Поскольку деятельность официально не закрыта, для государства не имеет значения, происходят ли какие-то движения для извлечения прибыли, это компетенция хозяина бизнеса.

Раз предприятие официально числится работающим, о деятельности его надо отчитываться, даже если деятельности нет. Обязанность предпринимателя перед страховым и Пенсионным фондом, а также перед налоговиками, отмене не подлежит. Если на бизнесмена работают наемные работники или просто числятся в штате, им придется продолжать начислять гарантированную заработную плату.

Налоговая отчетность, как и положенные взносы, должна быть сдана вовремя. Если предприниматель, прекратив работу, просто перестанет сдавать декларации и платить положенные взносы, ему будут начислены не только штрафы, но и пени за просрочку. Пени, кстати, можно рассчитать . Суд в этом случае не будет на стороне бизнесмена, поскольку закон считает его предприятие «живым», пока оно не закрыто официально.

Кому как выгоднее?

Перед предпринимателем, решившим временно отойти от дел, встает выбор из двух вариантов:

- фактически не работая, продолжать вовремя отчитываться перед государством и платить положенные сборы;

- официально закрыть ИП по предусмотренной законом процедуре и быть свободным в своих действиях вплоть до последующего открытия вновь, если такое решение будет принято.

Вы – «упрощенец»? Вам проще

Первый вариант будет более выгодным бизнесменам, чья работа строится на упрощенной системе налогообложения. Да, им также придется подавать налоговую декларацию, но, поскольку деятельность не ведется, прибыль в ней будет указана как нулевая. В таком случае, налоги к уплате начисляться не будут, останется только фиксированный взнос в Пенсионный фонд. Предприниматель должен решить сам, стоят ли эти средства и хлопоты статуса ИП. Обычно предпринимателям не так уж сложно подавать нулевую декларацию и обеспечивать свою будущую пенсию. А вернуться к деятельности они могут тогда, когда пожелают.

«Пустая» декларация (так называемая нулёвка), даже подаваемая в течение длительного времени, никаких последствий для бизнесмена иметь не будет.

Плательщик единого налога, подумай дважды

Для тех предпринимателей, кто находится на общей системе налогообложения, приостановка деятельности окажется невыгодной. Фактической прибыли извлекать бизнесмен не будет, а расходы останутся прежними, ведь взыскания будут стабильными, не смотря ни на что.

Стоит подумать, что перевесит: постоянные отчеты и выплаты, отменить которые нельзя, или хлопоты и пошлины, связанные с процедурой закрытия и, по необходимости, последующего открытия ИП.

Имеет значение и срок, на который предприниматель собирается оставить деятельность. При долгом времени ожидаемого бездействия целесообразнее будет закрыть предприятие. Ничто не помешает открыться вновь, если планы предпринимателя изменятся.

Документы и оформление

Каких заявлений вправе ожидать официальные инстанции от предпринимателя, приостанавливающего деятельность? Никаких, поскольку формально остановки работы не происходит. Заявление на приостановление деятельности ИП не может быть написано, раз не существует законных оснований для такого акта. Каких же документов вправе ждать налоговые органы от неработающего предпринимателя, кроме налоговой декларации?

- Заявление на закрытие . Если налоговики и получат от предпринимателя какое-либо законное заявление, это может быть только форма Р65001, в которой предприниматель просит закрыть ИП. Не имеет значение заполнение формы на компьютере или от руки, главное, чтобы в ней не было помарок, ошибок и исправлений.

- Справка из ПФР . К такому заявлению нужно приложить справку из Пенсионного фонда о том, что вы там зарегистрированы и платите положенные взносы. Если бизнесмен не успел получить такую справку, налоговая запросит ее в ПФР сама.

ВАЖНО! Задолженность перед Пенсионным фондом, если она есть, не интересует налоговиков, ведь это различные ведомства. Положенные взносы можно совершить и позже, главное, чтобы это произошло без просрочки по пенсионному законодательству, если не улыбается платить штраф.

Что дальше?

- Спустя 5 суток в налоговой предпринимателю выдадут удостоверение о том, что отныне он – бывший предприниматель: деятельность его ИП прекращена.

- Еще через 12 дней ему будет нужно отчитаться перед Фондом социального страхования и известить ПФР о прекращении своего статуса.

- Если был открыт расчетный счет, необходимо позаботиться о его закрытии, иначе с него ежемесячно будет взиматься плата за обслуживание, даже если никаких средств на него более не поступает.

- Если у предпринимателя имелся для расчетов кассовый аппарат, его надо снять с регистрации, иначе начислят штраф.

А я опять хочу работать!

Закон предоставляет ИП возможность самому принять решение о том, хочет ли он осуществлять предпринимательскую деятельность, и как скоро к ней возвращаться, если это вопрос решенный. Срок между закрытием и открытием ИП может быть абсолютно любым. Повторная регистрация проходит по установленной процедуре в том же налоговом органе.

Итоги и выводы

- Приостановить деятельность ИП без прекращения выполнения обязанностей перед государством нельзя.

- Предприниматель, не ведущий деятельность, должен сохранять все статусы и полномочия работодателя:

- подавать декларацию в налоговую с нулевой графой прибыли;

- платить единый налог, если это предусмотрено регистрацией;

- оплачивать сбор в ПФР;

- продолжать вести книгу расходов и доходов;

- подавать данные о численности штата;

- выплачивать заработную плату, если работники не уволены.

Кроме того, в случае, если у предприятия есть нанятые работники, в их отношении также придется продолжать выполнять все обязательства, то есть сохраняются обязанности налогового агента, а также обязанности работодателя - что является тонким моментом в плане сохранения их рабочего места и заработной платы. Такой вопрос нужно решать обдуманно и с учетом того, на какой период приостанавливается деятельность, а также какие права работников нужно и можно сохранить. Все время приостановки также нужно продолжать предоставлять сведения о среднесписочной численности работников на предприятии за каждый отчетный период и вести свой доходно-расходный журнал. Само собой, такая схема приостановления деятельности индивидуального предпринимательства приносит мало выгоды, но все же главная цель (временное прекращение трудовой деятельности с сохранением статуса ИП) будет достигнута.

Приостановление деятельности ип без закрытия: пошаговая инструкция.

Но до этого момента нужно полностью уплатить все свои налоговые обязательства в сроки, в которые уплачивались они в течение деятельности. Подача документов для закрытия предприятия в органы фискальной службы.

Для этого надо обращаться в ФНС по месту регистрации предприятия (не по месту учета!). Как при открытии ИП, так и при его закрытии, Закон «О государственной регистрации» устанавливает срок для их осуществления размером в 5 рабочих дней.

Соответственно, в течение 5-ти дней органы ФНС выдадут свидетельство о государственной регистрации прекращения деятельности в качестве ИП. По общему правилу, органы ФНС самостоятельно осуществляют снятие с учета ИП в ФСС, но только в том случае, если на предприятии отсутствовали нанятые работники.

Если таковые имелись - ИП должен самостоятельно сняться с учета в ФСС.

Можно ли приостановить деятельность ип? возможные варианты

В случае, если ИП пользовался контрольно-кассовой техникой, при закрытии ее следует обязательно снять с учета. Для предпринимателей, которые открывали расчетный счет в банке, следующий этапом будет его закрытие путем обращения в банк и подачи соответствующего заявления.

Согласно Налоговому кодексу РФ, после закрытия счета следует в течение 7 рабочих дней уведомить органы ФНС и внебюджетные фонды об этом факте. Если в предпринимательской деятельности использовалась печать, её можно уничтожить, для чего нужно обратиться к услугам той же фирмы, которая занимается изготовлением печатей.

В фирму подается сама печать или штамп, заявление на её уничтожение, копия паспорта предпринимателя и после осуществления оплаты услуг фирмы происходит уничтожение печати.

Приостановление деятельности ип

Фактически ИП вправе только полностью прекратить существование статуса. Если приостановить работу бизнесмен хочет официально на непродолжительный период времени, то данный вариант не подходит.

Внимание

Придется дважды проходить через регистрационные процедуры – для закрытия ИП и перед повторным открытием бизнеса. Приостановление деятельности может представлять собой ее неофициальное, но реальное прекращение – ИП сохраняет статус, но бизнес не ведет и прибыль не получает.

Даже этот период сопровождается обязанностями предпринимателя:

- своевременно передавать в государственные органы отчеты и декларации;

- вносить обязательные взносы за себя в ПФР и ФФОМС.

Прежде чем выбрать такой способ приостановки, можно определить выгодно ли это, так как бизнесмен не получит прибыли от предприятия, но затраты останутся прежними.

Иногда для того, чтобы не допустить разорения или убытков, дождаться более благоприятного времени или успеть решить личные проблемы, мешающие ведению бизнеса, бывает просто необходимо взять некоторый тайм-аут.

- Неужели для этого придется закрывать дело?

- А если планируется возвращение, придется проходить процедуру открытия снова?

- Как выгоднее и проще поступить частному предпринимателю в такой ситуации?

- Как правильно оформить такой процесс документально?

- Какими могут быть варианты несоблюдения «протокола» и чем они чреваты для владельца бизнеса?

Разрешит ли закон «затаиться на время» Индивидуальный предприниматель потому так и называется, что ведет бизнес на свой страх и риск, по своему разумению, отчитываясь перед законом в установленные сроки и отчисляя положенные взносы и налоги.

Приостановление деятельности ип(2018г)

Инфо

ИП и отойти от дел на неопределенный срок никак не получится. Действующие кодексы и законы предполагают, что деятельность предпринимателя может быть только полностью прекращена - добровольно или принудительно.

Содержание

- Как временно прекратить деятельность ИП?

- Какие обязанности сохраняются?

- А если полностью закрыть ИП?

- Временная приостановка деятельности ИП

Как временно прекратить деятельность ИП? Поскольку, как замечено выше, не существует такого понятия как временное приостановление деятельности ИП, и просто подать заявление на приостановление предпринимательской деятельности не получится, существует два возможных варианта. Первый вариант подходит для предпринимателей, которые в течение длительного периода времени не планируют заниматься в ближайшие месяцы предпринимательской деятельностью.

Можно ли приостановить деятельность ип, не закрывая его

Да, им также придется подавать налоговую декларацию, но, поскольку деятельность не ведется, прибыль в ней будет указана как нулевая. В таком случае, налоги к уплате начисляться не будут, останется только фиксированный взнос в Пенсионный фонд. Предприниматель должен решить сам, стоят ли эти средства и хлопоты статуса ИП. Обычно предпринимателям не так уж сложно подавать нулевую декларацию и обеспечивать свою будущую пенсию. А вернуться к деятельности они могут тогда, когда пожелают. «Пустая» декларация (так называемая нулёвка), даже подаваемая в течение длительного времени, никаких последствий для бизнесмена иметь не будет. Плательщик единого налога, подумай дважды Для тех предпринимателей, кто находится на общей системе налогообложения, приостановка деятельности окажется невыгодной.

Как приостановить деятельность ип

Документы должны направляться в установленные законодательством сроки. Это требование актуально даже при отсутствии доходов в период перерыва (декларации могут быть нулевыми).

- Передача информации о средней численности работников. Предприниматель должен помнить об ответственности перед работниками, если ИП выступает в роли работодателя. Люди, которые официально трудоустроились, имеют определенные права. Игнорировать их в случае приостановления деятельности запрещено. В противном случае ИП может столкнуться с проблемами.

- Ведение книги учета, где фиксируется полученная прибыль и расходы.

Это необходимо для решения двух задач - обеспечения спокойствия и ведения отчетов.

Тонкости закрытия ИП Если перерыв составляет от года и более, оправданным шагом будет полное прекращение деятельности. В этом случае предприниматель должен сделать несколько шагов.

Как можно временно приостановить деятельность ИП?» - вопрос, с которым часто сталкиваются индивидуальные предприниматели при появлении сложностей в бизнесе или желании устроить небольшой отпуск. Многие считают, что у ИП имеется только два пути - активная работа или ее полное прекращение в случае неудачи. Но практика показала, что правильная приостановка деятельности позволяет переосмыслить многие вопросы, после чего возобновить предприятие без необходимости терять время и деньги. Какие варианты существуют? Чтобы приостановить предпринимательскую деятельность, можно воспользоваться одним из двух путей:

- Добровольное закрытие ИП. Этот вариант подходит бизнесменам, которые в течение продолжительного периода не планируют возобновления своего дела. Впоследствии ИП вправе становиться на учет и закрываться столько раз, сколько это необходимо.

Приостановление деятельности индивидуального предпринимателя

Если вы решили приостановить свою деятельность на короткий срок, то дальнейшие действия зависят от налогового режима, на котором вы находитесь. ОСНО и УСН – те системы, на которых налоги отчисляются в зависимости от доходов, приносимых бизнесом. Доходов не будет – не станет и выплат в налоговую службу. Однако декларации, хоть и нулевые, подавать вы обязаны. Закон разрешает открывать и закрывать ИП неограниченное количество раз, а статус предпринимателя бессрочен. Налоговые режимы ЕНВД, ЕСХН и ПСН предусматривают фиксированные выплаты, поэтому временное приостановление деятельности ИП на них никак не отражается – выплаты должны производиться регулярно. Если вы работаете в режиме ЕНВД, то можете подать заявление в ФНС для снятия с учета в качестве плательщика данного налога. Как только деятельность будет возобновлена, вновь подайте заявление для постановки на учет по выплате «вмененки».

Как временно приостановить деятельность ип

Налогообложение ИП С момента присвоения ОГРНИП и до даты утраты статуса ИП у индивидуального предпринимателя сохраняются определенные финансовые обязанности перед отечественным бюджетом. Конкретная фискальная нагрузка напрямую зависит от системы налогообложения, используемой ИП:

- если физическое лицо применяет ОСН или УСН, то обязательства по исчислению и уплате налогов возникают при реальном осуществлении деятельности;

- граждане, использующие ЕНВД или ПСН, производят фискальные отчисления в бюджет вне зависимости от факта ведения бизнеса;

- все действующие ИП должны сдавать налоговую отчетность, даже если временно не участвуют в хозяйственных операциях.

Следует особо подчеркнуть, что любое лицо, имеющее статус ЧП, ежегодно производит перечисление страховых взносов во внебюджетные фонды.

Составление заявления. При закрытии ИП применяется установленная форма заявления Р65001. Документ может быть заполнен от руки (черными чернилами заглавными буквами) или на компьютере (шрифт Courier New, 18).

В заявлении потребуется указать ФИО, ИНН и ОГРНИП, а также контактную информацию и способ подачи документа в налоговую. При подаче заявления лично подпись ставится в присутствии сотрудника ФНС.

✔ Предоставление квитанции о пошлине. Помимо заявления требуется предоставление квитанции об оплате государственной пошлины. Ее размер составляет 160 рублей. Сформировать квитанцию можно на официальном сайте ФНС. Для этого потребуется заполнить необходимые данные. Также получить ее можно в территориальном отделении налоговой инспекции. Оплачивается квитанция в отделениях банка, в системе интернет-банкинг или через терминал. ✔ Выписка из ПФР.

Реально ли приостановление деятельности ИП? Какие при этом будут последствия и ответственность предпринимателя.

Случаются ситуации, когда нет возможности заниматься предпринимательской деятельностью, тем не менее, платить налоговые отчисления каждый месяц требуется. В связи с этим многих людей интересует, как приостановить деятельность ИП. Приостановление предпринимательской деятельности должно тщательно изучаться бизнесменами, так как нередко ошибочно проведенная приостановка является источником серьезных проблем.

Если бизнесмен думает, что его обязанности в момент прекращения деятельности исчезают, то следует знать, что преследование по долгам может осуществляется даже после закрытия регистрации ИП. В очередной день налоговая организация по месту жительства выставит полный перечень штрафов за просрочку платежей. Если штрафы не будут погашены, то налоговое управление подаст заявление в суд на рассмотрение дела о просрочке обязательных платежей.

Как приостановить

К сожалению, законодательство Российской Федерации не предусматривает приостановление деятельности ИП. Действующие законодательные нормы опираются на то, что подобную деятельность можно только прекратить. Так как в случае отсутствия деятельности ИП это никак нельзя доказать документами. В результате юридических последствий остановка бизнеса просто не появляется. Таким образом, на практике приостановить ИП можно только силами его владельца. Ему приходится не осуществлять никакие действия, направленные на извлечение прибыли. Такую процедуру можно провести в любой момент со дня регистрации физического лица в качестве индивидуального предпринимателя.

Часто с момента постановки на учет в качестве ИП до получения хоть какой-то прибыли проходит большой промежуток времени. Закон не говорит о том, когда нужно начинать вести предпринимательскую деятельность, сколько времени следует её осуществлять. ИП можно быть бессрочно и осуществлять деятельность сколько угодно времени. По этой причине приостановить деятельность ИП можно в любой момент. Такое решение не требуется декларировать кому-либо.

Закон Российской Федерации ничего не говорит о приостановлении предпринимательской деятельности. Вообще не существует документов, необходимых для факта остановки деятельности. Закон также не снимает ответственность с предпринимателя на время остановки своего дела.

Ответственность при остановке деятельности

Если ИП долго ничего не делал в своем бизнесе, то с него не снимается обязанность сдавать все формы отчетов в государственные контролирующие органы . Помимо этого требуется фиксированная плата в Пенсионный Фонд России, перечисления при едином налоге на временный доход или патентной системе. При общей системе налогообложения выплачивать налоги не нужно, однако предприниматель не должен получать никакие доходы и подтверждать это сдачей нулевых деклараций.

Приостановление ИП не является поводом для освобождения от обязательств, которые связаны с предпринимательской деятельностью и действиями физического лица. Нельзя обходить факт наличия у ИП наёмных работников. В таком случае нужно оплачивать обязанности налогового агента, обеспечивать трудовые права наёмных работников.

Последствия приостановки

Приостановление деятельности ИП не влечет каких-либо последствий для индивидуального предпринимателя, если при этом он не нарушается законодательство Российской Федерации. В жизни случаются разные обстоятельства, которые заставляют предпринимателя сворачивать свою деятельность. При этом он начинает заниматься делами, которые никак не связаны с бизнесом. Так может продолжаться очень долго, пока он не получит большое число писем от налоговых органов. В посланиях от налоговой службы содержатся штрафы за просроченные платежи и прочие обязательные сборы. И это всё на фоне того, что ИП уже долгое время не занимается никакой деятельностью.

Судится с налоговыми органами в подобной ситуации не имеет никакого смысла. ФНС имеет все основания предъявлять такие штрафные санкции, пока предприниматель числится в реестре ИП. Приостановление деятельности бизнесмена не является причиной снятия с него налоговой ответственности. Закон не говорит вообще о факте приостановления бизнеса, можно только подать заявление на прекращение деятельности как таковой. Также деятельность ИП можно прекратить по решению суда. Это возникает в тех случаях, когда ИП признается банкротом. ИП, признанный банкротом – это бизнесмен, который не может удовлетворить требования своих кредиторов в течение нескольких месяцев.

Конечно, определенное время дается индивидуальному предпринимателю на предоставление плана по оздоровлению своего бизнеса. В нем должны содержаться пункты, описывающие платежи кредиторов и средства, направленные на поддержание жизнедеятельности семьи предпринимателя. Если улучшение финансового состояния не наступает, то арбитражный суд назначает конкурсного управляющего, который и занимается продажей имущества предпринимателя. Под продажу имущества попадает не всё, если некоторые вещи при продаже неликвидны, то они могут не рассматриваться судом в качестве значимых и продаже подлежать не будут. Тем не менее, такого имущества не может быть более 25%.

Незаконная передача имущества третьим лицам для сокрытия от дела о банкротстве также может быть раскрыта, после чего кредиторы пишут заявление на конфискацию данного имущества. Хотя если имущество передавалось третьим лицам за год до начала процесса арбитражного суда, то подобные сделки признаются несущественными.

Среди начинающих предпринимателей ходят слухи о том, что можно написать заявление на приостановление деятельности. Такое заявление не существует в природе, так как законодательство его не предусматривается. Единственное заявление, которое может написать бизнесмен по этой теме – это заявление на прекращение регистрации в качестве индивидуального предпринимателя.

В итоге можно сделать главный вывод: в случае приостановления деятельности лучше писать заявление на прекращение регистрации в качестве ИП. Законодательство Российской Федерации не указывает, какое количество раз можно регистрировать и снимать с регистрации ИП.

Сегодня можно приостановить предпринимательскую деятельность с сохранением всех полномочий, но при этом сохраняются все обязанности индивидуального предпринимателя. Такой вариант стоит рассматривать в случае недолговременного прекращения деятельности. Если срок приостановления деятельности предполагается на долгое время, то лучше написать заявление на прекращение регистрации гражданина в качестве индивидуального предпринимателя.

Слухи в сети

На многих сайтах можно найти информацию о том, что якобы существует заявление, которое помогает совершать остановку бизнеса. Складывается впечатление, что ИП есть возможность не ликвидировать. В этом нет никакой правды, можно только фактически сдавать нулевые декларации, других методов решения данного вопроса в Российской Федерации не существует по причине несовершенства законодательства в этом плане. Также можно попасться и на прочие уловки. Все происходит по той причине, что у населения России просто отсутствует финансовая грамотность. Чтобы не стать жертвой мошенников следует внимательно изучать законодательные нормы. Благодаря юридической и финансовой осведомленности получится пережить трудные времена бизнеса и выйти из проблем победителем.

Анализируя всё вышесказанное, можно сделать вывод о причине краха такого большого количества бизнесменов в первый период своей деятельности. Многим не хватает простой юридической грамотности или банального опыта. В любом случае, начатое дело всегда стоит предварительно планировать, рассчитывать все налоговые и другие обязательные платежи, не пасовать перед трудностями реализации запланированных идей. Только такими методами можно достичь успеха на почве бизнеса.