Сейчас многие бизнесмены задумываются о том, как открыть строительное ИП. Для того чтобы начать свой бизнес на законодательной основе, необходимо соблюдать ряд определенных условий и правил. Чаще всего эти правила имеют свои особенности в зависимости от той сферы деятельности, которой человек хочет заниматься.

Начало строительного бизнеса имеет ряд необходимых для выполнения условий. Нередко для начала ведения индивидуального предпринимательства необходима лицензия на осуществление какого-либо вида деятельности. Строительная деятельность больше не относится к бизнесу, требующему лицензию, но необходимы некоторые другие документы.

Как предприниматель может открыть строительное ИП

Прежде всего, будущему предпринимателю стоит задуматься о регистрации своего дела и ее этапах.

Чтобы оформить строительную компанию, нужно решить, к какой форме организации она будет относиться. Наиболее распространены общества с ограниченной ответственностью или простая регистрация индивидуального предпринимательства, но это не значит, что такие виды организации бизнеса, как открытое или закрытое акционерное общество или кооператив, не подойдут для строительной компании.

Как можно открыть строительное ИП? Если выбор остановился на регистрации общества с ограниченной ответственностью, потребуются следующие документы:

Как можно открыть строительное ИП? Если выбор остановился на регистрации общества с ограниченной ответственностью, потребуются следующие документы:

- копии паспортов всех лиц, являющихся учредителями организации;

- письмо, гарантирующее право собственности на помещение, в котором будет располагаться компания.

Если среди учредителей числится юридическое лицо или организация, нужно предоставить копии ее учредительных документов. Чтобы зарегистрироваться как индивидуальный предприниматель, нужно сделать копию паспорта, которую заверит нотариус. Обязательно предоставляется копия идентификационного номера налогоплательщика, оплачивается государственная пошлина за регистрацию предпринимателя, предоставляется квитанция, подтверждающая этот факт, заявление. Обо всех тонкостях организации строительного дела может подробно рассказать любая юридическая фирма.

Важный пункт открытия строительной компании — выбор системы налогообложения. Это необходимо для рентабельности бизнеса. Можно использовать систему общего налогообложения или упрощенную систему. Все эти вопросы необходимо заранее обсудить с лицами, предоставляющими услуги бухгалтерии.

Свидетельство о праве собственности на помещение необходимо не только для осуществления деятельности фирмы, но для указания юридического адреса организации.

Хоть для ведения строительной деятельности не требуется лицензия, есть другая обязательная формальность. Для тех, кто хочет заниматься строительной деятельностью или проектированием, законодательство ввело необходимость вступления в саморегулируемую организацию и получения допуска этой саморегулируемой организации к осуществлению строительных работ.

Хоть для ведения строительной деятельности не требуется лицензия, есть другая обязательная формальность. Для тех, кто хочет заниматься строительной деятельностью или проектированием, законодательство ввело необходимость вступления в саморегулируемую организацию и получения допуска этой саморегулируемой организации к осуществлению строительных работ.

Если строительная деятельность для ИП — это строительные работы и ремонт, то поступить необходимо следующим образом. Большинство услуг, предоставляемых строительными компаниями, требует вступления в саморегулируемую организацию. Выбрать, в какую именно, фирма может самостоятельно, ознакомившись со списком организаций в едином реестре. Если выбор сделан, следующим шагом будет выйти на связь с представителем организации, находящейся в одном регионе с учредителем, и получить список всех необходимых для вступления документов с образцом их заполнения.

Вернуться к оглавлению

Необходимые документы

Чтобы вступить в организацию строителей, необходимы следующие бумаги:

- свидетельство с основным государственным регистрационным номером, идентификационный номер налогоплательщика;

- устав;

- протокол об избрании руководителя;

- приказ о его назначении;

- выписка из единого государственного реестра юридических лиц;

- дипломы, подтверждающие среднее и высшее образование состава инженеров;

- бумаги, свидетельствующие о прохождении курсов повышения квалификации.

Сюда необходимо предоставить договор аренды помещения для организации или свидетельство о праве собственности на него. Строительная компания может обойтись без вступления в саморегулируемую организацию, если ее сфера деятельности будет касаться работ по ремонту и отделке, монтажу легких конструкций для ограждения, вроде дверей или окон.

Разумеется, прибыльность любой организации зависит от привлечения клиентов к ее услугам. Чтобы появилась клиентская база, необходима хорошая рекламная кампания для будущей фирмы.

Вернуться к оглавлению

Затраты на организацию строительного ИП

Индивидуальные предприниматели, стремящиеся работать в сфере строительства, должны представлять, какие вопросы будут требовать финансового внимания. Денежных средств будет требовать государственная регистрация фирмы, оформление. Если деятельность предпринимателя не будет касаться ремонта и монтажа, необходимо получить допуск СРО. Для компании необходимо помещение, которое придется покупать или арендовать. Необходимо позаботиться о бухгалтерии будущей организации и рекламной кампании для привлечения клиентов.

Индивидуальные предприниматели, стремящиеся работать в сфере строительства, должны представлять, какие вопросы будут требовать финансового внимания. Денежных средств будет требовать государственная регистрация фирмы, оформление. Если деятельность предпринимателя не будет касаться ремонта и монтажа, необходимо получить допуск СРО. Для компании необходимо помещение, которое придется покупать или арендовать. Необходимо позаботиться о бухгалтерии будущей организации и рекламной кампании для привлечения клиентов.

Разумеется, денежных затрат требует покупка необходимого оборудования в помещение, материалов для работы, возможно, транспорта. И это без учета заработной платы для сотрудников строительной фирмы.

Задумываясь о доходах строительного бизнеса, стоит обратить внимание на район, где будет работать компания. Если это большой город с миллионным населением, будет непросто выделиться на фоне конкурирующих организаций. Дело будет требовать большой суммы, но если компания сможет удержаться, то и прибыль будет достаточно высокой. Если же открывать строительное предприятие в небольшом городе, можно обеспечить стабильность дохода. Удобно начинать работу в пригороде, постепенно набирая клиентов, подбираться к столице, откуда тоже могут поступить заказы.

Для того чтобы начинающая фирма работала, необходим следующий перечень персонала:

- директор;

- бухгалтер;

- бригадир;

- сметчик;

- минимум пять рабочих;

- водитель.

Вступление в саморегулируемую организацию также требует затрат:

- государственная пошлина;

- вступительный взнос, который платится один раз;

- единожды оплачивается и взнос в компенсационный фонд;

- члены организации должны делать и ежемесячные взносы;

- оплачивать обучение специалистов;

- вносить каждый год сумму за договор страхования ответственности.

Цитата:

Сообщение #18 от Сергей812

чем выгоднее? Если изначально работала фирма полностью с белой з/п - то да,...

Я имел ввиду законопослушную фирму. У бизнесменов расчетов "тютелька в дырочку" не бывает, у них оценка рисков. Например пользоваться ломаной Теклой и ждать отдел "К" или нанять ИП на субподряд, что выгоднее? Или вот печальное видео в БСК со взрывом бензовоза: конторе надо решать вопросы с родственниками погибших, с прокуратурой и прощай деньги за бензовоз + куча компенсаций пострадавшим и судится в придачу. Был бы нанятый ИП со своим бензовозом фирма бы отделалась легким испугом.

Или вот ещё пример: зам.дир. фирмы решил посетить объект, когда он полз на своей машине по ухабам до объекта его на всех парах обогнал груженый самосвал-иномарка прыгая по кочкам как зайчик. Зам.дир. устроил разбирательство с водилой за угробливание дорогой техники фирмы, но у водилы свой интерес, он деньги за тонна/километры получает, поэтому грузится по максимуму и газ в пол. Был бы он ИП на своем самосвале фирме было бы пофиг как он ездит и сколько самосвал и его ремонты стоят, но тонна/километры станут дороже. С учетом глобальной неопределенности второй вариант может оказаться выгоднее.

Цитата:

Сообщение #17 от Denbad

Многие работодатели к этому чисто психологически не готовы, хотя это реально им выгоднее.

чем выгоднее? Если изначально работала фирма полностью с белой з/п - то да, повышение уровня з/п сотрудникам при тех же затратах - способ удержать людей и мотивировать их работать дальше в фирме. А кто не с белыми - тому один убыток от перевода сотрудников на ИП, они привыкли премиальную часть з/п использовать как дубинку взамен профессиональных управленческих способностей. Ну и как беспроцентную ссуду заодно порою.

Работал в одной строительно-монтажной крупной конторе, там чуть ли не каждый экскаваторщик или менеджер отдельное ИП. Экономия по деньгам для фирмы от этого есть, но документооборот превращается в кошмар, т.к. ИП уборщица выставляет акт за выложенный рулончик бумаги в туалете. Возникает порочная система взаимных неплатежей, т.к. ты не закроешь выставленные акты, пока тебе не закроют тобой выставленные акты; формально зарплата заработана, по факту она может "зависнуть" на сдаче объекта, т.е. на очень долго, либо судится со всеми должниками, и будь готов, что на тебя в суд подадут.

Ещё косяк работника - косяк фирмы. Косяк ИП - это его косяк, вплоть до отъема последних труселей у ИП.

Цитата:

Сообщение #14 от ssn

сейчас бы государству замутить сильное снижение ипотечных процентов - был бы сильный толчёк для стройки.

И прибавиться в фирмах количество нахлебников) Надо начинать с ужесточения требований к качеству проектирования и строительства, чтобы все эти табуреточные фирмочки перестали мельтешить на рынке. Ну и те исполнители, кто не хочет (не может) работать с умом, а не по понятиям - тоже.

конечно фирме проще перевести сотрудника на ИП. ага.

ни больничных, ни головной боли с организацией объёмов, ни отпускных.

ИП. с одной стороны конечно будет мотивировать человека к поиску работы не только у своего работодателя. но этих ищущих уже сейчас достаточно много, а работы чет не прибавляется.

сейчас бы государству замутить сильное снижение ипотечных процентов - был бы сильный толчёк для стройки.

хотелось бы еще добавить, данная схема будет выгодна только в том случае, если учредитель фирмы и ИП хорошие друзья, так можно с меньшим % отдачи в государство получать прибыль.

По моему мнению это мнимая выгода для фирмы.

А почему расходные материаллы на фирму? Нужно их посчитать на инженера, а инженеру например оффис не нужен, компьютер - у него свои, программы - это его проблема, почти каждый инженер, кто работает с экспертизой - имеет свою лицензию или знакомого с лицензией - это тоже на инженере. А вот расходную часть - по прошу доплатить инженеру - и тогда выйдет уже не 130 а 200 - 250 000 инженеру нужно заплатить и он себе конечно будет в состоянии купить программу (в последующем). Главный минус - каждый день инженер становиться более независимым от фирмы, да и заказчик понимает, что он платит деньги одной фирме, а делает другая, гарантия - что большинство заказчиков не захотят работать как прежде.

От себя скажу еще одно: Работаю сейчас не в России, так здесь расходы на фирму, транспорт, компьютер можно включать в налоги. И многие фирмы этим пользуются (если не все), а если у тебя нет сотрудников, то львиную долю прошу заплатить, а сотруднику - выгода. Кроме того, ЧП вполне вправе заключить договора с несколькими людьми и вести проекты сам. Поэтому здесь в контракте многие фирмы дают сотруднику подписать бумагу, что он не может работать на другую фирму.

disech, да все уже об этом думали. А лет так 5-7 назад у большого % страны ещё были открытыми свои ООО. Я при встрече с знакомыми сначала не мог себе объяснить что с ними случилось - как то вели себя не естественно. Но после того как я их стал находить в инете генеральными директорами фирм - всё встало на свои места.)))

Сегодня же - это тупо альтернатива безработице. Т.е. что безработный, что ИПшник - абсолютно одинаково. Ну конечно исключения есть. Но это единицы.

Просто государству нужны деньги от граждан. На биржу не идут - там инженер не инженер - всех отправят кусты подстригать и улицу мести. Вот и остаётся кабала в виде ИП - есть работа или нет - но тридцатку с лишним принеси в виде налогов. ИМХО.

Вот еслибы был какойто приоритет при размещении объявлений на предоставление своих услуг, т.е. государство бы предоставляло ИПшникам работу - то был бы смысл. А так вот народ и фрилансит. Потому, что мороки меньше.

Ни теми мерами экономику развивают. Это как качать шины у велосипеда, чтобы научиться ездить. Толку с того, что все уйдут в ИП. Работа от этого не появится.

Или скажем былабы нормальная площадка. Ни так, что бабло выкачивает по типу fl.ru и не по такому принципу "есть работа построить дом - высылайте предложения", где объявление размещено 10-м посредником. А так чтобы прозрачное было задание на проектирование или ТЗ. С нормальной идентификацией заказчика.

Цитата:

Сообщение #8 от mainevent100

Для компании работник-ИП будет стоить абсолютно столько же, т.к. нужно быть (ну как бы это сказать) недалеким, чтобы дарить компании свои пенсионные и страховые отчисления.

Разница лишь в том, что сотрудник в штате получает на руки только 87 т.р, а ИП получает на расчетный счет 130 т.р. и после уплаты налогов и остального имеет на руках порядка 120 т.р. Как расходовать разницу - копить на пенсию или вкусно покушать - дело работника, а не компании.

Даже если следовать вашей логике, то ИП будет для компании дешевле как минимум на разницу подоходного налога 13%-6%. Кому именно дарить свои пенсионные накопления, государству или компании, каждый может решить сам. А вот если вы можете получить хотя бы часть пенсионных накоплений в виде денег, то уверяю вы вложите их с гораздо большей эффективностью!

ЕНВД

В первую очередь надо разобраться, должен ли ИП уплачивать единый налог на вмененный доход (далее - ЕНВД) с указанного вида деятельности, так как в настоящее время специальный налоговый режим в виде ЕНВД для отдельных видов предпринимательской деятельности носит обязательный характер. Но с 1 января 2013 года организации и индивидуальные предприниматели смогут переходить на уплату ЕНВД для отдельных видов деятельности добровольно в соответствии с изменениями, которые вносятся в НК РФ на основании пп. "а" п. 22 ст. 2 Федерального закона от 25.06.2012 N 94-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации" (письма Минфина России от 30.08.2012 N 03-11-06/3/65, от 17.08.2012 N 03-11-11/249).

Итак, плательщиками ЕНВД являются организации и индивидуальные предприниматели, осуществляющие на территории муниципального района, городского округа, городов федерального значения Москвы и Санкт-Петербурга, в которых введен единый налог, предпринимательскую деятельность, облагаемую единым налогом (п. 1 ст. 346.28 НК РФ).

Согласно п. 1 ст. 346.26 НК РФ система налогообложения в виде ЕНВД для отдельных видов деятельности устанавливается НК РФ, вводится в действие нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы и Санкт-Петербурга и применяется наряду с общей системой налогообложения и иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

Система налогообложения в виде ЕНВД может применяться на основании решений представительных органов муниципальных районов, городских округов (законодательных (представительных) органов государственной власти городов федерального значения Москвы и Санкт-Петербурга) в отношении такого вида предпринимательской деятельности, как оказание бытовых услуг населению (п. 2 ст. 346.26 НК РФ).

Под бытовыми услугами понимаются платные услуги, оказываемые физическим лицам (за исключением услуг ломбардов и услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств), предусмотренные Общероссийским классификатором услуг населению, за исключением услуг по изготовлению мебели, строительству индивидуальных домов (ст. 346.27 НК РФ).

В соответствии с Общероссийским классификатором услуг населению к бытовым услугам относятся ремонт и строительство жилья и других построек (код 016000).

Таким образом, если ИП оказывает услуги физическим лицам по ремонту и (или) строительству жилья и других построек (кроме строительства индивидуальных домов) и если на территории муниципального района (городского округа), где он осуществляет данную деятельность, введен ЕНВД в отношении указанного вида деятельности, то он обязан (в 2012 году) уплачивать ЕНВД (смотрите, например, письма Минфина России от 30.08.2010 N 03-11-11/227, от 22.01.2009 N 03-11-06/3/05, от 09.07.2008 N 03-11-04/3/322, УФНС по г. Москве от 31.03.2009 N 16-15/030023@).

Заметим, в пунктах 2.1 и 2.2 ст. 346.26 НК РФ перечислены случаи, при которых ИП не вправе уплачивать ЕНВД.

Уплата индивидуальным предпринимателем ЕНВД предусматривает освобождение от обязанности по уплате НДФЛ (в отношении доходов, полученных от предпринимательской деятельности, облагаемой ЕНВД), налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности, облагаемой ЕНВД). Также он не признается плательщиком НДС (в отношении операций, признаваемых объектами налогообложения в соответствии с гл. 21 НК РФ, осуществляемых в рамках предпринимательской деятельности, облагаемой ЕНВД), за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией. Исчисление и уплата иных налогов и сборов осуществляются ИП в соответствии с иными режимами налогообложения (п. 4 ст. 346.26 НК РФ).

Налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей обложению ЕНВД, иные виды предпринимательской деятельности, исчисляют и уплачивают налоги и сборы в отношении данных видов деятельности в соответствии с иными режимами налогообложения, предусмотренными НК РФ (п. 7 ст. 346.26 НК РФ).

Если же осуществляемая ИП деятельность не подлежит обложению ЕНВД, то он должен уплачивать налоги в соответствии с общим режимом налогообложения либо упрощенной системой налогообложения (далее - УСН).

Перейти на упрощенную систему налогообложения ИП может в добровольном порядке (п. 1 ст. 346.11 НК РФ). Но при этом должны соблюдаться условия, предусмотренные п.п. 2 и 3 ст. 346.12 НК РФ.

Заметим, что согласно п. 4 ст. 346.12 НК РФ индивидуальные предприниматели, переведенные в соответствии с главой 26.3 НК РФ на уплату ЕНВД по одному или нескольким видам предпринимательской деятельности, вправе применять УСН в отношении иных осуществляемых ими видов предпринимательской деятельности. При этом ограничения по численности работников и стоимости основных средств и нематериальных активов, установленные гл. 26.2 НК РФ, определяются исходя из всех осуществляемых ими видов деятельности, а предельная величина доходов, установленная пунктами 2, 2.1 346.12 НК РФ, определяется по тем видам деятельности, налогообложение которых осуществляется в соответствии с общим режимом налогообложения.

При переходе на УСН предприниматель должен выбрать объект налогообложения: доходы или доходы, уменьшенные на величину расходов, от этого будет зависеть ставка налога (ст. 346.20 НК РФ).

Применение УСН индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате НДФЛ (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным п.п. 2, 4 и 5 ст. 224 НК РФ), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности). Индивидуальные предприниматели, применяющие УСН, не признаются плательщиками НДС, за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, а также НДС, уплачиваемого в соответствии со ст. 174.1 НК РФ. Иные налоги уплачиваются ИП в соответствии с законодательством о налогах и сборах (п. 3 ст. 346.11 НК РФ).

Обращаем внимание, что ИП, применяющий УСН, не освобождается от исполнения обязанностей налогового агента, предусмотренных НК РФ (п. 5 ст. 346.11 НК РФ).

Кроме того, индивидуальные предприниматели, осуществляющие ремонт и строительство жилья и других построек, вправе перейти на упрощенную систему налогообложения на основе патента (пп. 45 п. 2 ст. 346.25.1 НК РФ). Но при применении УСН на основе патента индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера, среднесписочная численность которых, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, не должна превышать за налоговый период пять человек (п. 2.1 ст. 346.25.1 НК РФ). Заметим, что решение о возможности применения индивидуальными предпринимателями упрощенной системы налогообложения на основе патента на территориях субъектов Российской Федерации принимается законами соответствующих субъектов Российской Федерации (п. 3 ст. 346.25.1 НК РФ).

Общий режим налогообложения

Индивидуальный предприниматель, не уплачивающий в обязательном порядке ЕНВД по осуществляемому виду деятельности и не применяющий УСН, должен производить исчисление и уплату налогов в соответствии с общим режимом налогообложения.

Данная система налогообложения предполагает, что индивидуальный предприниматель с доходов от своей предпринимательской деятельности производит исчисление и уплату:

- НДФЛ в соответствии с положениями гл. 23 НК РФ;

- НДС в соответствии с положениями гл. 21 НК РФ.

Так, ИП производит исчисление и уплату НДФЛ от суммы доходов, полученных от осуществления предпринимательской деятельности (пп. 1 п. 1 ст. 227 НК РФ).

Кроме того, ИП должен исполнять обязанности налогового агента по НДФЛ при выплате физическим лицам (в частности работникам этого ИП) доходов, предусмотренных п. 2 ст. 226 НК РФ (п. 1 ст. 226 НК РФ). Напомним, что исчислить, удержать и уплачивать НДФЛ с доходов выплаченных работникам он должен также и при применении спецрежимов (ЕНВД или УСН).

При выполнении работ (оказании услуг, реализации товара), связанных с ремонтом и строительством, предприниматель обязан исчислить и уплатить в бюджет сумму НДС в порядке, предусмотренном главой 21 НК РФ.

Отметим, что индивидуальные предприниматели (так же, как и организации) имеют право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС, в соответствии со ст. 145 НК РФ.

При наличии объектов налогообложения ИП, как физическое лицо, также должен уплачивать:

- налог на имущество физических лиц в соответствии с нормами Закона РФ от 09.12.1991 N 2003-1 "О налогах на имущество физических лиц";

- земельный налог в соответствии с положениями гл. 31 НК РФ;

- транспортный налог в соответствии с положениями гл. 28 НК РФ.

Указанные налоги (налог на имущество физических лиц и земельный налог) должны быть введены в действие на территории муниципального образования нормативными правовыми актами представительных органов муниципальных образований, транспортный налог - на территории субъекта РФ законом субъекта РФ (п.п. 3, 4 ст. 12 НК РФ).

Страховые взносы

Порядок уплаты взносов на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование регламентируется Федеральным законом от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования" (далее - Закон N 212-ФЗ).

Согласно части 3 ст. 5 Закона N 212-ФЗ, если плательщик страховых взносов относится одновременно к нескольким категориям плательщиков страховых взносов, он исчисляет и уплачивает страховые взносы по каждому основанию. Поэтому индивидуальный предприниматель, в случае наличия работников, уплачивает взносы по двум основаниям - как с выплат в пользу работников, так и "за себя" (с доходов от предпринимательской деятельности).

В соответствии с частью 1 ст. 14 Закона N 212-ФЗ ИП с доходов от предпринимательской деятельности уплачивает страховые взносы в ПФР и фонды ОМС в размере, определяемом исходя из стоимости страхового года. Заметим, ИП не обязан исчислять и уплачивать страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством в ФСС РФ (часть 5 ст. 14 Закона N 212-ФЗ).

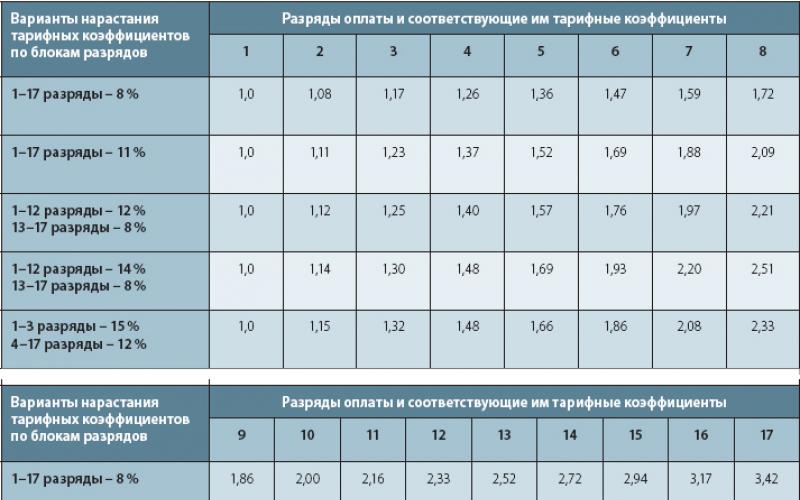

Выплаты и иные вознаграждения, начисляемые ИП в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг, признаются объектом обложения страховыми взносами (часть 1 ст. 7 Закона N 212-ФЗ). Что касается тарифов страховых взносов, то следует обратить внимание на статьи 58 и 58.2 Закона N 212-ФЗ.

Кроме того, ИП, нанимающий лиц, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, обязан будет уплачивать страховые взносы по этому виду страхования (ст.ст. 3, 5 Федерального закона от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний").

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, профессиональный бухгалтер Федорова Лилия

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор Мельникова Елена

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Информация о том, как открыть ИП по строительству, является очень важной для тех, кто решил вести бизнес в данном сегменте рыночных отношений. С недавнего времени строителям не нужно оформлять лицензии на проведение строительных, отделочных, проектных, ремонтных работ. Но для осуществления определенных видов этой деятельности, субъекту хозяйствования следует быть не только зарегистрированным в установленном порядке, но и получить соответствующий допуск к проведению работ.

Регистрация ИП на строительство

– самый простой путь к началу собственного дела. Процедура регистрации не вызывает сложностей, если заинтересованному лицу не запрещено вести такую деятельность (например, при вступившем в законную силу решении или приговоре суда или недавно проведенной процедуре банкротства).

Для того чтобы начать свой бизнес в сфере строительства, важно внести данные о предпринимателе в реестр. Процедура госрегистрации занимает три-пять рабочих дней. Только нужно правильно собрать и подать документы.

Рассмотрим, как открыть ИП на строительство:

- выбрать код экономической деятельности, который соответствует строительству;

- собрать и подать в налоговый орган по месту жительства , который состоит из:

- удостоверяющего личность физического лица документа (паспорт);

- копии идентификационного номера (при наличии);

- (800 руб.).

Для строительства выбираем коды из раздела 41 «Строительство зданий» классификатора ОКВЭД 2, которые соответствуют деятельности по подготовке строительных участков, проведению строительства зданий и сооружений (объектов недвижимости), услугам по предоставлению капитального ремонта, монтажу оборудования.

Кто должен стать членом СРО

Невзирая на то, что обязательное лицензирование услуг в сфере строительства уже давно отменено, остается важным получение специального допуска. Его не нужно брать, если планируется осуществление только ремонтно-отделочных работ, к которым относят:

- нанесение штукатурки;

- отделку гипсокартоном;

- заливка стяжки

- малярные, земляные, облицовочные работы;

- внутренние отделочные работы и текущий ремонт.

Нужно ли СРО на отделочные работы, определяет приказ Минрегиона РФ № 624 от 30.12.2009: в нем содержится перечень всех услуг, которые можно осуществлять только при наличии допуска СРО, а это практически все фасадные и теплоизоляционные работы. Ремонтно-отделочные работы в списке отсутствуют, также не нужно специальное разрешение для сантехнических работ.

Все остальные категории строителей-предпринимателей, впрочем, как и юридические лица, должны получить специальный допуск. Но для этого обязательно нужно стать участником саморегулируемой организации (сокращенно – СРО). Без допуска, выдаваемого данной организацией, вышеуказанная деятельность будет попросту незаконной.

Помимо гарантирования качества работ в определенных сферах услуг, к которым относится и строительство, задачей саморегулируемых организаций является предупреждение негативных последствий от некачественно выполненных работ, а также компенсация ущерба в таких ситуациях. Регулируется деятельность СРО ФЗ № 315 от 01.12.2007.

Чтобы вступить в СРО, нужно подать заявление в одну из строительных саморегулируемых организаций региона. Члены СРО должны вносить обязательные взносы: вступительный (от 3 до 15 тыс. рублей) и ежемесячные (от 3 тысяч рублей). Их величина определяется самой организацией.

Помимо взносов, важно также оформить и оплатить страхование гражданской ответственности предпринимателя. Если ИП планирует работать самостоятельно, без привлечения наемных работников, то он сам должен иметь профильное образование, а также практический опыт в строительстве не менее пяти лет. Хотя каждая саморегулируемая организация может устанавливать и иные требования к своим участникам. Допуск на работы, выданный СРО, действителен на всей территории РФ.

Профессиональное строительство и ремонт домов и квартир – это система последовательных операций по созданию или восстановлению функциональности жилых помещений. Перспективность деятельности в этом направлении обусловлена высоким спросом на сравнительно недорогие, но высококачественные работы по строительству и отделке. В тоже время доступность новых технологий и хороших материалов позволяет при небольшом размере стартового капитала начать свое дело, что объясняет заинтересованность бизнесменов в возможности открытия ИП в строительстве и ремонте.

ИП или ООО: что лучше выбрать

Начинающие предприниматели часто интересуются, может ли ИП заниматься строительством и ремонтом, или для бизнеса в этой сфере необходимо выбрать другую форму хозяйствования – ООО. С позиции российского законодательства обе формы предпринимательства являются приемлемыми, а выбор зависит лишь от точки зрения заинтересованного лица.

Для того чтобы определиться с выбором между ИП и ООО, нужно разобраться в плюсах и минусах этих форм предпринимательства. ИП легче открыть, а доходом от деятельности предприниматель распоряжается самостоятельно. С другой стороны, ИП невозможно продать, оно ведется только самостоятельно и отвечает по долгам всем своим имуществом.

ООО можно и купить, и продать, а ответственность его членов пропорциональна их взносам. Однако затраты на регистрацию велики, и уплачивает ООО гораздо больший объем налогов.

Обе формы хозяйствования могут быть предпочтительны в разных ситуациях. Специалисты говорят, что если предприниматель изначально не видит особой разницы, – лучше и проще открыть ИП.

Регистрация ИП на строительство

Сегодня регистрация ИП по строительству – достаточно простая процедура, состоящая из нескольких взаимосвязанных этапов:

- Выбор ОКВЭД, соответствующего строительству и ремонту.

- Выбор режима налогообложения.

- Уплата госпошлины.

- Подача пакета документов в налоговую.

Процедура занимает от 3 до 5 дней, а точную дату получения регистрационных бумаг обычно указывают в расписке. По прошествии указанного срока новый ИП должен получить свидетельство о постановке на налоговый учет и лист записи Единого госреестра ИП по форме № Р60009.

Выбор ОКВЭД

Первым шагом в открытии индивидуального предпринимательства является выбор кодов экономической деятельности, которой в дальнейшем планирует заниматься бизнесмен. Коды выбирают согласно общероссийскому классификатору: с 2017 года действует только одна его версия – ОКВЭД-2.

На классификацию предпринимательства по ОКВЭД не влияет ни размер начального капитала, ни форма собственности, ни система налогообложения. Все, что имеет значение, – это предполагаемый вид деятельности.

При создании ИП код ОКВЭД должен быть указан в заявлении на регистрацию.

ОКВЭД состоит из 17 разделов (от А до Q), которые описывают все виды деятельности, совершаемые предпринимателями. Строительству и ремонту соответствует раздел F. Эта группировка включает в себя капитальный и текущий ремонт, а также новое строительство; и не включает деятельность по градостроительству, архитектуре и проектированию зданий.

Набор кодов ОКВЭД “Ремонт и отделка квартир под ключ”

Деятельность ИП в сфере строительства и ремонта преимущественно заключается в ремонте и отделке помещений под ключ. Основной код этой деятельности – ОКВЭД 45.45 , характеризующий завершающие и отделочные работы.

ИП может воспользоваться и дополнительными кодами:

- 45.31 –электромонтажные работы;

- 45.32 –изоляционные работы;

- 45.33 –санитарно-технические работы;

- 45.42 –столярные и плотничные работы;

- 45.43 – покрытия полов и облицовка стен;

- 45.44 –малярные и стекольные работы.

ИП вправе выбрать несколько кодов ОКВЭД, однако основным должен быть один. Подробнее о кодах и их группах можно прочитать в электронной версии классификатора .

Пакет документов

Для того чтобы зарегистрировать ИП, гражданину РФ понадобится всего три документа:

- ксерокопия гражданского паспорта;

- квитанция об уплате госпошлины;

- заявление на открытие ИП, составленное по действующему образцу (Р21001).

Скачать пример заявления можно на сайте налоговой службы .

Если предпринимательство регистрируется при помощи посредника, то такому представителю необходимо предъявить доверенность, а также документ в подтверждение личности. Иностранцу, желающему открыть бизнес в России, нужно иметь при себе разрешение на проживание в РФ (РВП, ВНЖ).

Выбор системы налогообложения

Выбор системы налогообложения – особенно важный вопрос для ИП, поскольку именно от этого зависит, как часто будет необходимо подавать отчетность и в каком размере платить взносы. В сфере строительства действуют четыре системы:

- общая (ОСНО);

- упрощенная (УСН);

- патентная (ПСН);

- единый налог на вмененный доход (ЕНВД).

Рассмотрим их характеристики:

- ОСНО оптимальна для крупных предпринимателей и для тех, кому нужен НДС, однако невыгодна в начале ведения бизнеса.

- УСН наиболее распространена среди начинающих ИП. Она удобна тем, что вместо 3 общих налогов нужно платить всего один.

- ПСН распространяется только на индивидуальных предпринимателей, позволяя им приобрести патент на деятельность сроком от месяца до года и не платить другие налоги в этот период.

- При уплате ЕНВД не имеет значения, какой доход получил ИП. Налог взимается только с установленной законом суммы.

Отметим, что из всех перечисленных режимов налогообложения начинающим бизнесменам специалисты советуют выбирать упрощенный. При желании режим налогообложения можно позже изменить.

Варианты оформления ИП

Зарегистрировать ИП в сфере строительства, ремонта или в любой другой можно несколькими способами:

- самостоятельно;

- онлайн;

- при помощи посредников.

Срок регистрации ИП обычно занимает не больше 3 дней с момента подачи нужных бумаг в налоговую службу. Сократить этот срок невозможно вне зависимости от способа оформления предпринимательства.

Самостоятельное оформление ИП

Самостоятельное оформление нового бизнеса считается оптимальным, поскольку не требует больших затрат и позволяет начинающему предпринимателю понять особенности взаимодействия с органами власти. В этом случае гражданину необходимо просто отнести в налоговую инспекцию описанный выше пакет документов.

Завершается процесс личной регистрации получением в той же налоговой нужных свидетельств.

Регистрация ИП онлайн

Сегодня зарегистрировать ИП можно даже дистанционно. В этом помогает сайт ФНС РФ , предлагающий бизнесменам пройти всю процедуру онлайн. Пакет документов формируется буквально автоматически: в соответствующих вкладках необходимо ввести свои данные паспорта, ИНН, а также заполнить заявление на оформление ИП. Более того, оплатить госпошлину можно тоже удаленно – например, с мобильного.

Такой способ регистрации бизнеса подходит уверенным пользователям ПК, которые ценят свое время и не хотят его тратить на очереди.

Регистрация через посредников

Существует и третий вариант открытия индивидуального предпринимательства – через посредников. Преимуществом этого метода выступает экономия времени гражданина, однако такой вариант ощутимо дороже. Помимо государственной пошлины, нужно оплачивать услуги самого посредника и нотариуса, который составит на него доверенность.

Главная задача ИП при такой регистрации – передать свои документы посреднику (нередко ими выступают многофункциональные центры). Все остальное посредник сделает сам.

Сколько стоит открыть ИП

Стоимость открытия ИП варьируется в зависимости от способа регистрации. Наиболее дешевыми для предпринимателя выступают первые два: в случае самостоятельной регистрации или регистрации онлайн единственным взносом выступает госпошлина в размере 800 рублей.

Оформление ИП через посредников будет стоить на несколько тысяч дороже: нотариальные услуги (500-1000 рублей) плюс дополнительные расходы.

Кто должен стать членом СРО

На данный момент ограничения ИП в строительстве не существуют, и все действия можно совершать без получения специальной лицензии – в 2010 году она была упразднена. Сегодня на смену лицензированию строительства пришел допуск саморегулируемой организации (СРО).

Разрешение СРО выдается на неопределенный срок и требует достаточно больших финансовых затрат.

ИП необходимо одноразово оплатить компенсационный и вступительный взносы, при необходимости купить страховой полис, а также ежемесячно платить членские взносы.

Только некоторые виды строительных и ремонтных работ не обязывают ИП к вступлению в организацию. К этим работам относятся:

- отделка гипсокартоном;

- штукатурение;

- земляные работы;

- малярные и облицовочные работы;

- текущий ремонт.

Все остальные виды деятельности в данной сфере требуют от ИП вступления в саморегулируемую организацию. Без допуска от СРО деятельность ИП не будет законной.

Отчетность ИП в строительстве

ИП в сфере строительства должен подавать два вида отчетности:

- Отчетность самого индивидуального предпринимателя. Она включает в себя данные о среднесписочной численности работников, а также отчеты и налоги во внебюджетные фонды и Пенсионный фонд.

- Отчетность, которую подает ИП за своих сотрудников. Она состоит из отчетов в Фонд соцстрахования, Пенсионный фонд, а также отчета по налогу на доходы физлиц.

Согласно нормам законодательства, у ИП есть 30 дней для того, чтобы сдать квартальный отчет, и 100 дней для подготовки годового отчета. Перед подачей отчетов в налоговую их необходимо тщательно проверить во избежание проблем и санкций.

Регистрация ИП за 7 шагов: Видео